(报告出品方/分析师:中银证券邓天娇 汤玮亮)

民营机制,经营稳健,激励有待完善

徽酒龙头,兼香型白酒代表

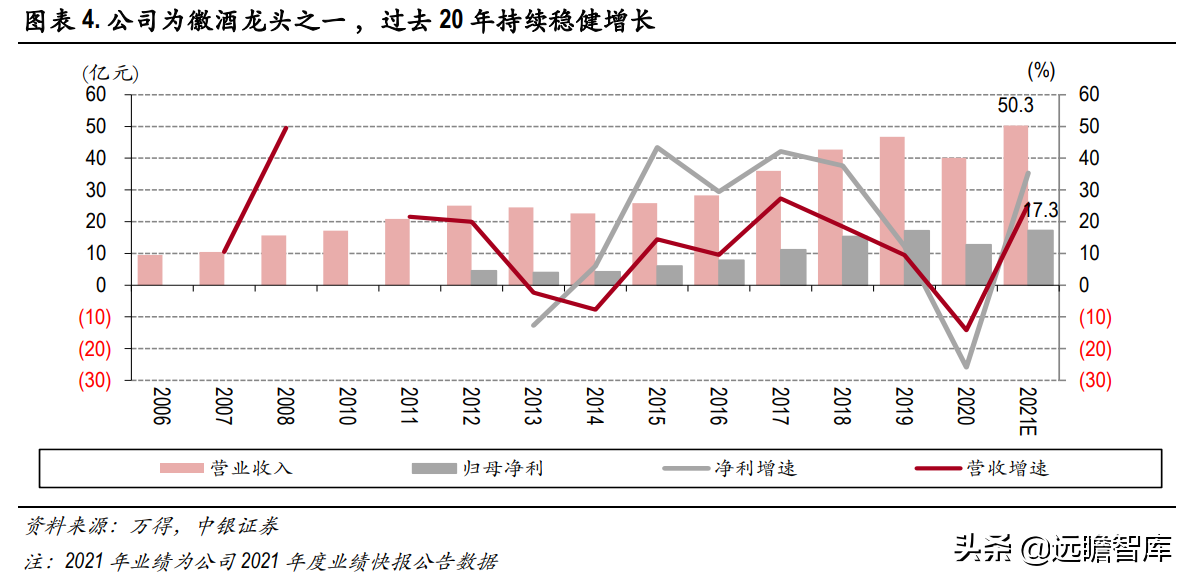

口子窖为徽酒龙头之一,省内市占率约为 15%左右,兼香型白酒的代表。

公司产品品质优良,荣获多项国家殊荣。

根据公司官网介绍,口子窖的前身为1949年成立的国营濉溪人民酒厂。经过多年的发展,1997 年安徽口子集团成立,2002年,口子集团联合其他发起人股东发起成立安徽口子酒业 并于 2015 年在上交所挂牌上市,成为全国第17家、安徽第 4 家白酒上市酒企。

从股权结构来看,口子窖为中国白酒上市酒企中为数不多的民营企业之一,口子 5 年、口子 6年为安徽省内流通大单品,畅销20余年。

随着行业环境的变化及省内竞争格局的不断加剧,公司于2019年迈入了改革期,开启了新一轮的征程。

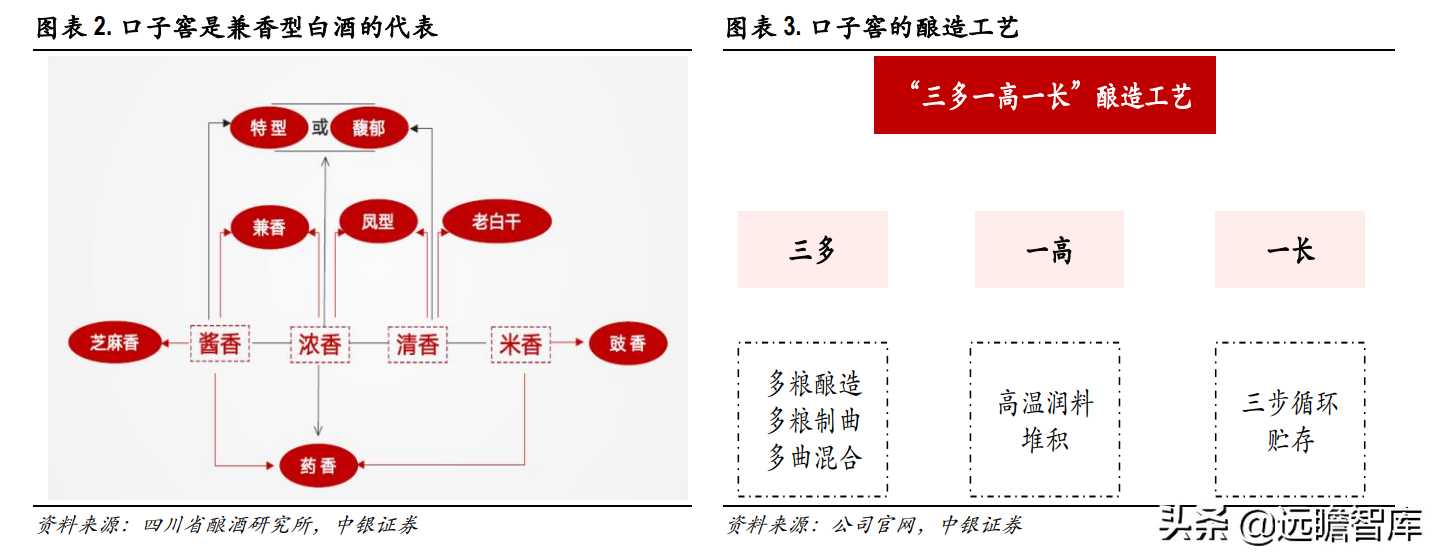

口子窖是兼香型白酒的代表。

兼香型白酒是指具有两种及以上主体香的白酒,口子窖是兼香白酒的代表,兼具浓香和酱香口味,酒体风格为一酒多香、辨识度极高。

根据公司官网,2010 年,全国白酒标准化委员会兼香型白酒分会落户口子窖,公司负责兼香型白酒行业标准立项、起草和制定工作,奠定了口子窖作为兼香国标制定者的身份。

目前,酱香型、浓香型和清香型白酒的分技术委员会分别设在了茅台、五粮液和汾酒,而兼香型白酒的分技术委员会就设在口子窖。

口子窖的酿造工艺具有三多一高一长的工艺特点,是中国白酒行业唯一将菊花红心曲、高温曲、超高温曲多曲并用发酵的企业,创新型的酿酒工艺被评为安徽非物质文化遗产。

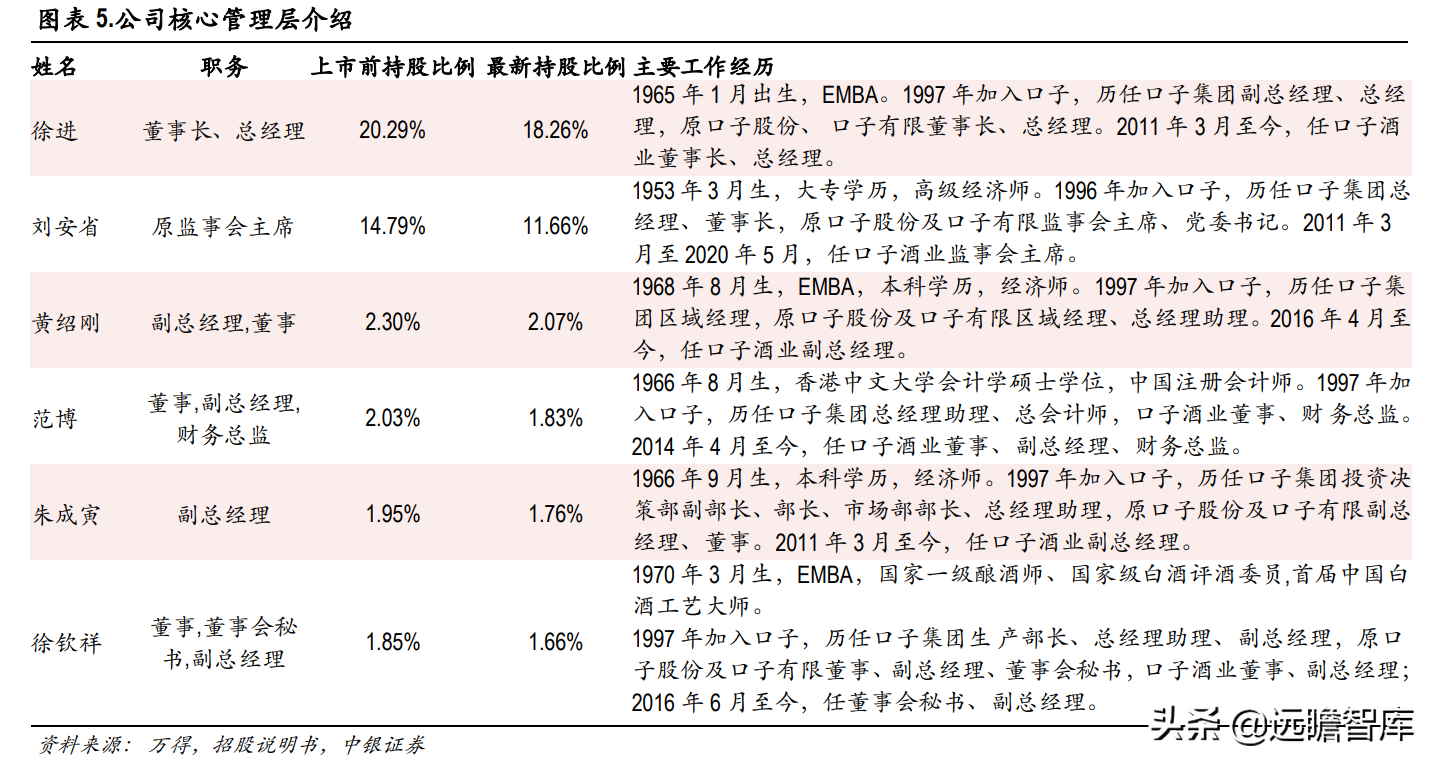

公司由国营改制为民营,成立至今经历多次股权变更,现公司实际控制人为徐进、刘安省,直接持股比例分别为 18.26%、11.66%。

1994年,淮北市口子酒长和濉溪县口子酒厂共同组建安徽口子酒集团,企业性质为全民所有制,由两厂共同发起设立。

1997年,为进一步规范集团运作,解决两厂因商标归属打官司的僵局,在淮北市政府的主导下,两厂成合并,合并后企业名称为安徽口子集团公司,口子集团作为法人实体,全面对人财物、产供销集中管理。

2002年,因企业发展经营需要,同时响应国企改革政策号召,口子集团申请改制,经政府批准,口子集团等发起设立口子股份,为国有法人控股。

2007年,口子集团资不抵债,申请破产。2012年口子集团破产清算完成。

2008年,安徽省商务厅批复了高盛管理的 GSCP Bouquet Holdings SRL 作为财务投资者并购口子有限酒业责任公司及增资(财务投资者对酒业不拥有任何控制权)。外资增资后,GSCP Bouquet Holdings SRL 持有公司 25%的股权。

2011年,口子有限整体变更设立口子酒业。

2015年,公司第七次股权转让,徐进受让天地龙实业部分股权,转让后徐进持股比例增至 20.29%。同年,公司在上交所挂牌上市。

民营企业,经营稳健,高管务实

公司高管持股比例超过 40%,核心团队稳定。公司人事稳定,管理团队中的主要成员自上世纪 90 年代以来一直就职公司,平均任职时间超 20 年以上。

口子窖为白酒上市酒企中为数不多的民营企业,公司高管合计持股比例超过 40%,成立至今历经多次股权变更,但公司高管及核心骨干持股数量基本保持稳定。

充分的激励叠加务实的企业文化,保障了人事稳定,避免了因管理层更迭而带来的业绩波动。

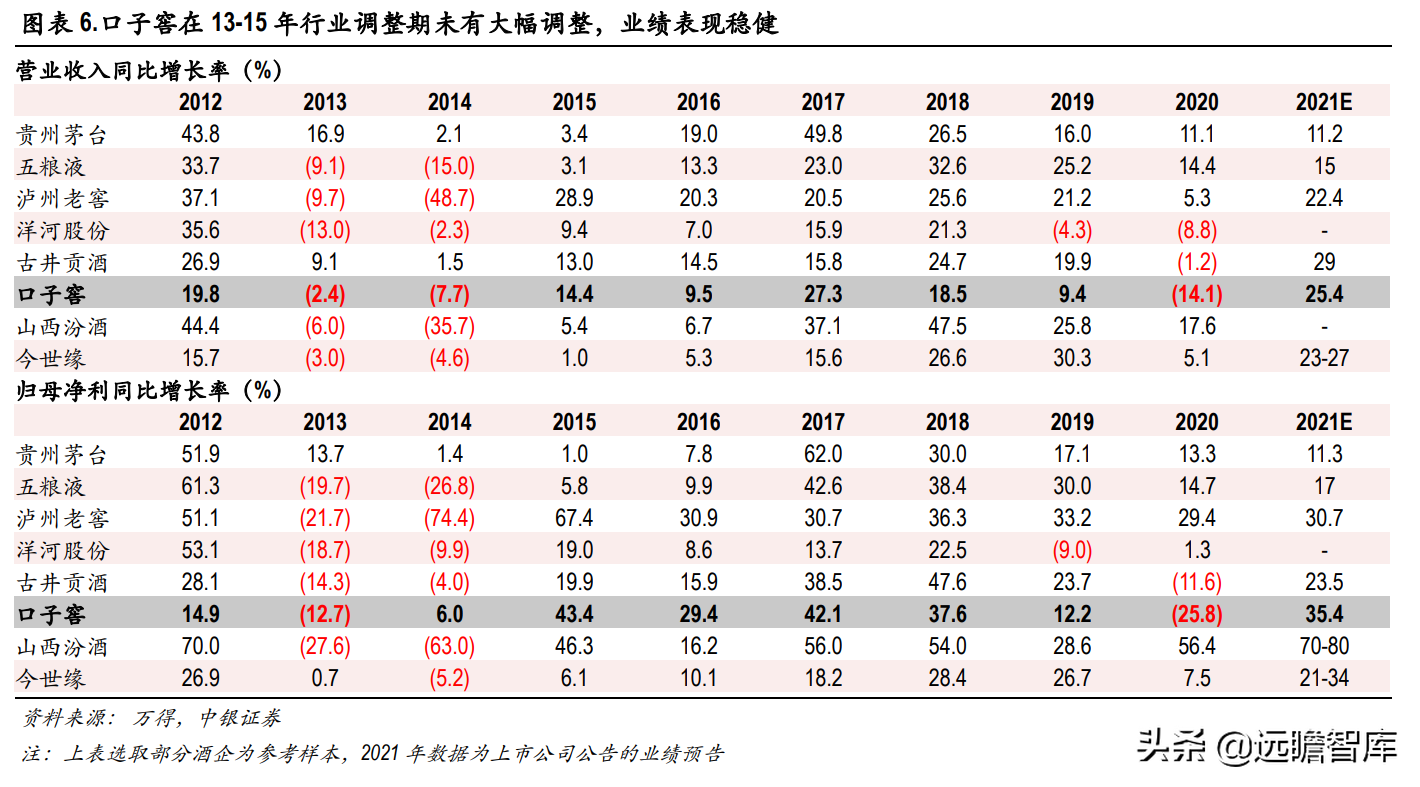

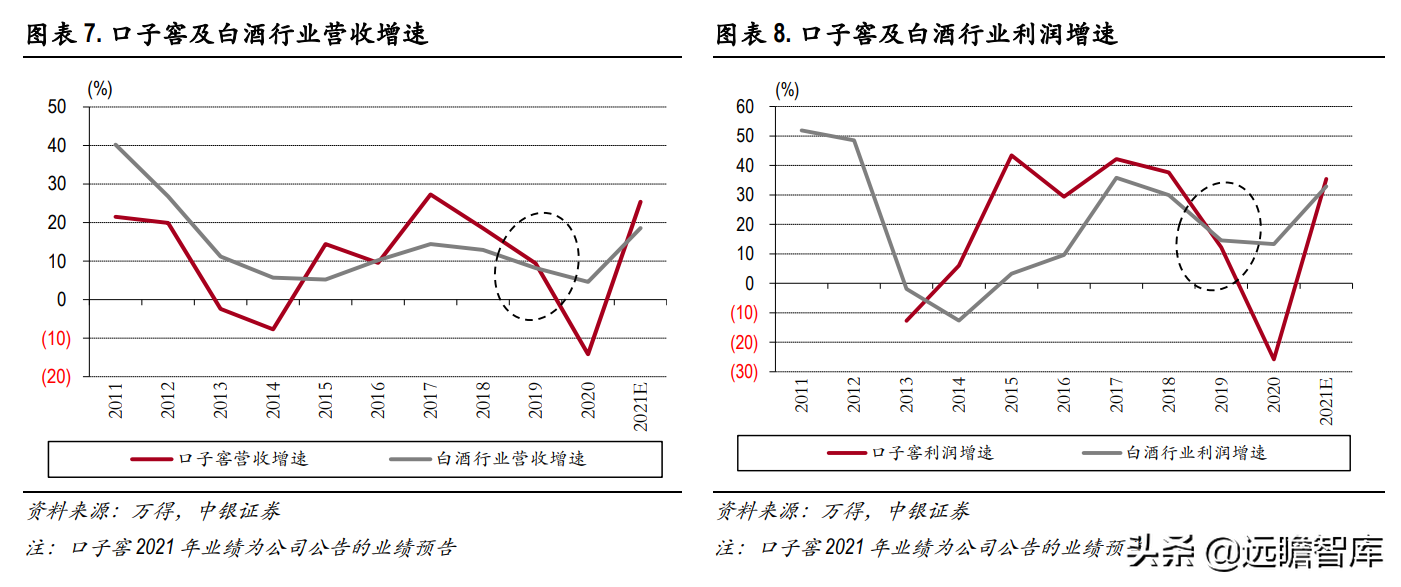

口子窖为弱周期酒企,在不同白酒周期,公司业绩表现均呈稳健态势,未曾有大起大落,我们认为这与企业文化及高管风格高度契合。

董事长徐进先生自 1997 年加入口子窖至今已有二十余年,见证了酒厂从濒临破产到逆势增长,从成功上市再到重启改革的发展历程,对应口子窖的营收规模,从 1997 年不足 2 亿元发展至现在的 50 亿元。

从个人风格来看,董事长徐进为人低调务实,倡导低库存+高周转+真实市场需求的经营理念,对经销商不压货、弱约束,不看短期利益,注重企业长期、高质量的发展。

2019 年公司走出舒适圈,开启全方位系统性改革。

本轮白酒景气周期,15-19 年口子窖营收及净利 CAGR 分别为 9%、16%,增速略低于行业的 10%、20%。2019 年,公司业绩增长乏力,3Q19 公司营收及净利增速分别为-0.15%、-1.8%,而此时古井贡酒的净利增速则连续 3 个季度均为 30%以上。考虑到外部市场环境变化及内部长远的发展,口子窖自 2019年下半年开始全方位系统性改革。

董事长将 2019 年定位管理规范年,称 2019 年是公司发展极其不平凡的一年。根据微酒新闻,2019 年在口子酒业建厂 70 周年庆典活动上,百亿口子战略被首次提出。

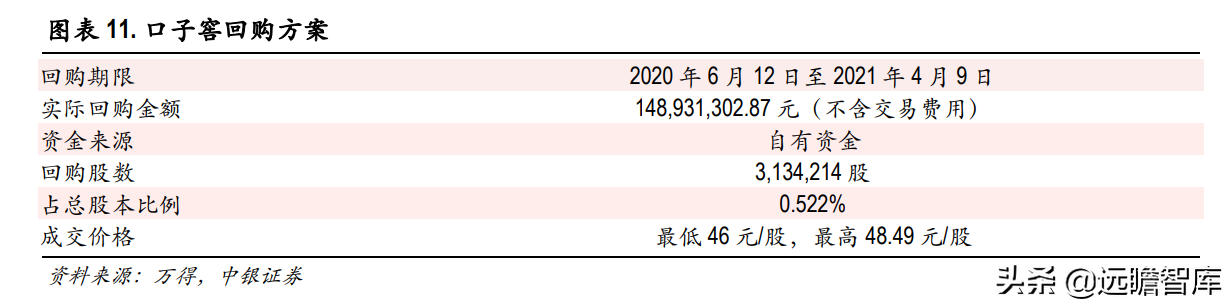

回购股份拟用于激励核心团队,焕发企业活力 2020-2021 年回购股份,计划用于激励核心团队。

2020 年 3 月,公司公告以自有资金通过集中竞价的方式回购公司股份,回购金额不低于 1 亿元、不超过 2 亿元,回购价格不超过 50 元/股。

公司于 2020 年 6 月 12 日首次回购,2021 年 4 月 9 日回购期限届满,实际回购金额为 1.49 亿。

回购目的主要为了 充分调动公司董事、高级管理人员、中层管理人员及核心骨干的积极性。 如果口子窖的激励能够得到完善,有望重新激发企业活力。

口子窖作为民营企业,公司核心管理层在上市前就已持有公司股份,但是公司 15 年上市后至今,此次为首次回购。

我们认为公司一是考虑为后来进入口子窖的核心骨干做相关安排,二是考虑到企业长效机制的建立及长远发展,通过激励提高员工士气,焕发企业活力。

2021 年是公司十四五开局之年,董事长徐进称公司此次改革为二次创业,所以与创业之初一样,公司全方位、系统性的调整,也包括在激励机制方面的相关安排。

推新品布局次高端,品牌宣传突出独特香型

开发新品丰富产品线,享受次高端价格带扩容

口子窖是兼香型白酒的代表,中高端产品占比高,口子年份系列酒已畅销安徽二十年。公司拥有口子窖、老口子、口子坊、口子美酒等系列品牌产品,其中口子年份系列酒是公司的主导产品。

从产品的发展历程来看,口子窖是最早在徽酒中提出社交饮酒概念的酒企,1998 年推出口子窖 5 年,定 位 68 元的商务用酒。

随后在 2000 年后相继推出口子 10 年、20 年、6 年。口子产品结构偏中高端,5 年以上的中高档产品占比 95%以上(2020 年)。

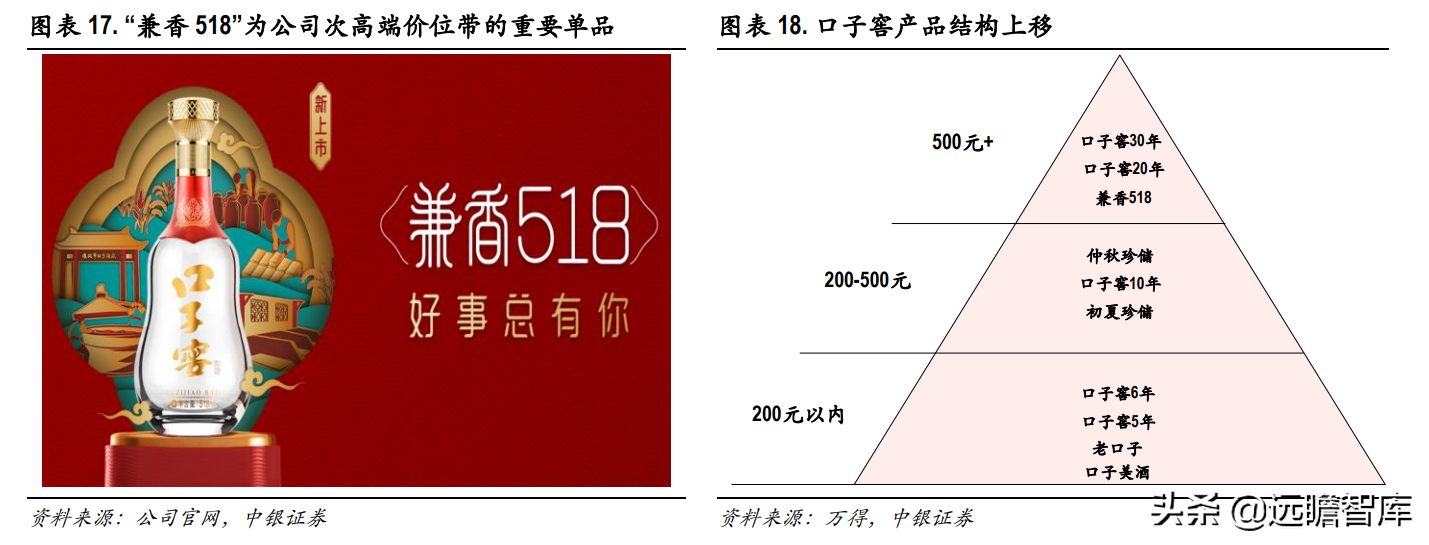

口子窖 5 年、6 年为省内 100-200 元价位带的流通大单品,是公司的基本盘,收入占比 40%左右,奠定了公司早年为徽酒龙头的行业地位,250-400 元价位的口子 10 年、20 年收入占比 30%左右,2018 年开始消费向次高端升级,10、20 年增速快于 5、6 年。

本轮白酒景气周期,口子窖没有充分把握结构升级的机会。

(1)消费升级带动了主流价格带的抬升,古井贡酒抓住省内流行趋势,在 2014 年重点导入古 8,随后年份原浆系列不断向上裂变。

而当时的口子窖未加大 200 元价格带产品的推广力度。古 8 抓住了极佳的时间窗口,在没有强势竞品的环境下,经过几年的培育,2018 年古 8 迅速放量,拉开了与其他酒企的距离。2020 年开始,古井贡酒加大古 20 推广力度。古井贡酒在省内次高端以上价位带占据绝对优势。

(2)对比古井,口子窖在 200-400 元价位原有产品不够强势,500 元价格带缺乏产品布局。2015-2021 年口子窖的结构持续升级,速度略慢于古井。

从吨价表现来看,口子窖的产品均价高于古井,但是 2015-2020 年以来吨价增速古井略高 于口子窖,古井复合增速 10.2%,口子窖 9.2%。

2019 年开始公司连推多款新品,全面升级产品线,给消费者新的产品体验,有望享受次高端红利。

(1)2019 年至今,公司陆续上市 5 款新品,其中 2019 年的初夏、仲秋,成交价分别为 218-228 元、 338-348 元,2021 年的兼香 518,定价 518 元。初夏所处价格带对应的竞品主要是古 8 和洞藏 16,兼香 518 则填补口子窖 500 元空缺价格带,对应的竞品主要是古 20。

(2)新产品开发思路不再沿用徽酒通用的年份酒概念,而是从产品特点出发,有望给消费者带来新的产品体验。

(3)从省内当前的竞争格局来看,虽然未来 3-5 年古井在省内次高端的龙头地位很难被撼动,但是考虑到口子窖在省内有较高的品牌美誉度和扎实的消费者基础,随着新品培育和渠道调整的深入,口子窖有望共同享受省内次高端价格带的扩容。

口子窖的 5 年、6 年安徽省内流行多年,是公司的基本盘,预计未来将保持稳定。

(1)口子窖 5 年、 6 年是安徽省内的成熟大单品,体量较大,已下沉到乡镇级别。但相对主要竞品,由于在乡镇市场投入较少,所以渠道下沉还不够。

(2)过去几年,公司多次对 5 年、6 年产品进行提价,从而确保渠道体系健康。现阶段 5 年价格 90-100 元,6 年价格 118-128 元。

随着安徽省内主流消费向次高端升级, 5 年、6 年从 19 年开始占比呈下降趋势,我们判断公司只要确保 5 年、6 年的基本盘,而不会再有太大的费用投入。

如果渠道下沉到位,还有一定的成长空间,但难以重现较快增长,预计未来将保持稳定。

2019 年开始 250-400 元价位的口子 10 年、20 年占比持续提升,享受安徽省内次高端升级趋势,有望成为安徽该价位的主力产品。

(1)随着安徽省内主流价格带抬升到 200 元以上,2019 年开始,5 年、 6 年出现降速,而 10 年、20 年则开始提速。随着动销加快,渠道利润也出现明显改善,形成了较好的良性循环。

(2)2019 年营销改革以来,公司改变了只考核总量的模式,而是对品类开始有考核要求,对 10 年、20 年单个品相增速进行考核,提升了经销商的推广动力。

消费者对口子窖的普遍认知是口子窖年份系列,而单纯的用一个系列产品很难完整的诠释口子窖的品牌内涵。

公司自 2019 年改革以来,对产品线全面升级,重构产品矩阵。从品质到包装再到新品定 位,核心宗旨是用产品说话,向消费者讲清楚口子窖的品牌内核,突出香型,突出品质。

初夏和仲秋丰富了次高端价格带,同时给消费者带来新的消费体验,预计 2022 年有望实现较快增长。

公司在 2019 年中秋前推出初夏和仲秋,包装设计迎合年轻消费群体,零售价初夏 268 元、仲秋 390 元,实际市场成交价别为 220 元左右、350 元左右。

这两款新品可以丰富口子窖在次高端的产品布局,同时显示公司的新品开发思路发生了重大变化,不再用徽酒常用的年份方式来命名,可为消费者带来新的消费体验。

2020 年由于遇上疫情,推广情况并不理想,我们判断 2021 年开始上量,预计 2022 年有望维持较快增长。

兼香 518 作为诠释口子窖品牌内涵的新品,填补了公司 500 元的空缺价格带,公司寄予厚望,为进军高价位次高端的重要战略单品。

兼香 518 是公司十四五规划中重要的战略新品,于 2021 年 5 月 18 日上市,新品命名口子窖兼香 518,其渊源为口子酒业于 1949 年 5 月 18 日建厂,数字谐音我要发承载着对美好生活的向往。

产品规格为 518ML/瓶,酒精度数为 51.8%vol,VIP 团购价 518 元/瓶,卡位高价位次高端价格带,目前以团购渠道为主。

兼香 518 受益于安徽省内次高端价格带的上移趋势,同时成为公司销售体系调整的重要产品抓手, 有望成为新的增长点。

(1)伴随着茅台在超高端价格带的持续引领,未来 2-3 年次高端和千元价格带将快速扩容且核心价格带会持续抬升。

以江苏为例,江苏作为国内消费的制高点,省内主流价格带率先升级至 300 元以上,且有次高端向高端价格带边界过渡趋势。安徽省毗邻江苏,目前省内主流价位带为 200 元左右。

在次高端扩容和安徽经济高速增长的背景下,结合省内消费升级速度,我们认为 500 元以上次高端价位段未来 3-5 年将成为省内核心消费价格带。

(2)公司可以借助兼香 518 这个新品,引入新的团购商,优化原有的大商体系,成为公司销售体系调整的重要产品抓手。

(3)口子窖兼香 518 得到公司资源的重点倾斜,叠加口子窖在省内扎实的消费基础,兼香 518 有望成为公司新的增长点。

我们认为口子窖新品的市场培育期虽然较短,但有望快速放量,主要基于以下考虑:

(1)口子窖作为省内龙头之一,公司拥有较高的品牌美誉度及消费者的忠诚度,省内消费基础扎实,大单品畅销 20 余年,产品升级路径相对顺畅。

(2)渠道模式改革,费用投放力度加大,市场营销动作增多。自 2020 年开始,公司加大布局核心终端,签协议、定量、做品鉴,市场动作及业务人员积极性较此前有明显提升,公司增加新品的专项费用投入。

(3)外部环境的变化倒逼厂家及经销商从主观能动性上改变,从而减少厂商矛盾,促进政策落实,相互配合。

费用投入力度加大,品牌宣传更加精准聚焦 2020 年之前销售费用投入力度偏弱,2020 年开始口子窖的费用投放力度明显加大。

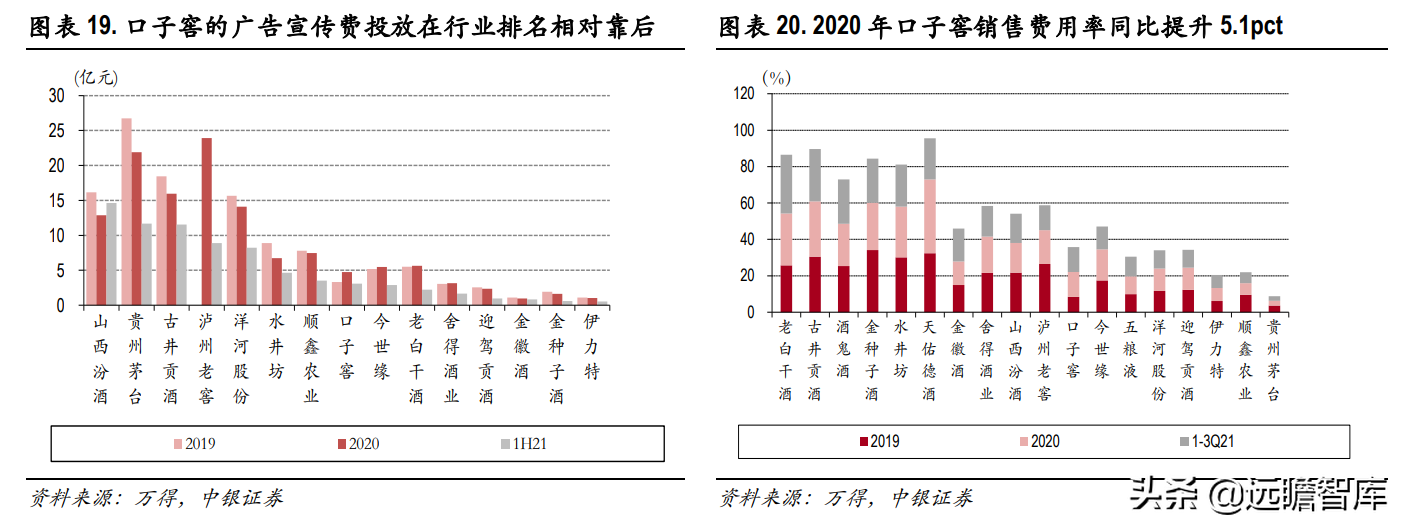

(1)口子窖作为安徽地产酒龙头之一,凭借在当地良好的消费基础及口碑,历年以来广告费用投入处于行业相对靠后的位置。反观龙头古井贡酒则在品牌宣传方面一直高举高打,销售费用率排名白酒行业前三。我们认为两家企业费用投放差别较大,其主要原因在于企业自身的发展战略及所处的发展阶段不同。

(2)2019年公司步入全面改革以来,品牌宣传方面发生了较大的变化。

2020年公司销售费用率大幅提升 5.1pct 至 13.6%,1-3Q21 维持 13.65%的水平。

2020年公司销售费用同比增长 38%,其中广告宣传费同比增 32%。

对比同行,2020 年、1H21 古井贡酒的广告费用 8.4、4.7 亿元,广告费用率 8.2%、6.7%, 口子窖广告费用 3.8、2 亿元,广告费用率 9.5%、8.9%。

传播内容更加精准聚焦,强调真藏实窖,大国兼香的品牌内涵。

(1)2010年,全国白酒标准化委员会兼香型白酒分会落户口子窖,公司负责兼香型白酒行业标准立项、起草和制定工作,奠定了口子窖作为兼香国标制定者的身份。在茅台的带动下,过去两年酱香热兴起,强化了消费者对白酒香型的认知,独占香型的龙头白酒优势凸显。

(2)口子窖是中国兼香型白酒的代表,近一年,公司在品牌宣传方面着重突出产品香型的差异化优势,采用真藏实窖,大国兼香的广告语,为消费者全面诠释口子窖的香型优势及品质保障,清晰了品牌内涵。

尝试多样化的传播媒介,提升品牌影响力。

(1)随着消费者接受的信息渠道更加多元化,2019年以来公司也尝试选择不同的媒体进行宣传,例如联手地方政府赞助多项大型商业活动,精准对焦商务消费群体。

(2)冠名地方卫视及央视栏目,在全国性媒体进行投放,2020年口子窖作为优秀白酒品牌代表,亮相中央广播电视总台品牌强国工程。

(3)加强自媒体平台及高空广告投放的曝光度,扩大品牌音量。

(4)通过开设品牌体验馆、专卖店、高端团购等方式,吸引更多企业圈、文化圈与意见领袖走进口子,推动品牌文化的对外传播。

(5)依托口子酒文化博览园、濉溪明清酿酒作坊群遗址以及老城酿酒车间资源优势,积极推进酒文化旅游。

公司基酒储备丰富,品质输出稳定,持续抬升品牌价值。

(1)口子窖大单品 5 年、6 年在安徽省内畅销 20 余年,品质输出稳定,获得了市场的较高认同。

(2)根据公司公告,公司自 2008 年以来逐步完成口子工业园、口子产业园的项目建设,拥有发酵池上万余条,实现优质原酒年产 3 万余吨,原酒储酒 20 余万吨的产能规模。

自 2015 年上市以来不断完善优质酒原酒储备及基酒产能建设,投资总额共计 23 亿元,为未来进入高端化竞争做好了充分的准备。2020 年 1 月,公司公告以自筹资金 13.6 亿元投资建设 2 万吨大曲酒酿造提质增效项目(口子产业园二期),进一步提升原酒的产能规模。

目前口子产业园一期 5 栋酿酒厂房已于 2020 年全部投产,出酒率和优级酒率不断提升,口子产业园二期 2 万吨优质原酒建设已经全面展开,预计到 2025 年,口子酒业产能将突破 7 万吨。

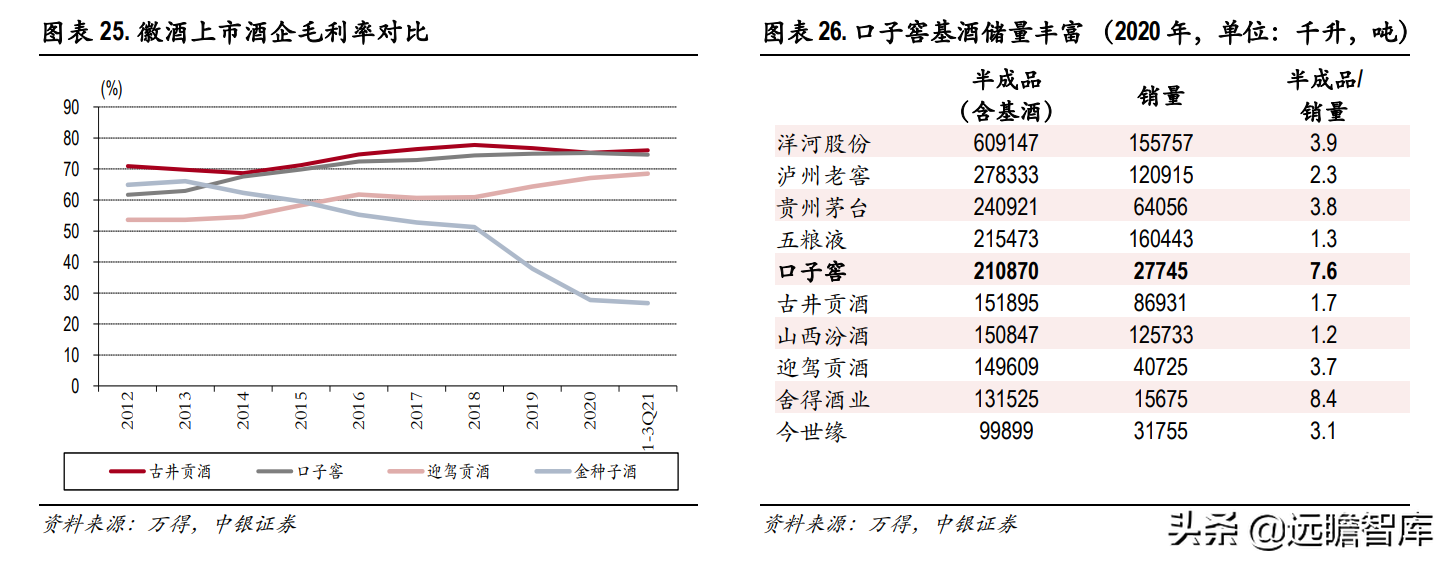

(3)根据 2020 年报,口子窖半成品酒(含基酒)存量高达 21 万吨,远高于当年成品酒销量 2.8 万吨,基酒/销量在上市公司中名列前矛。

渠道从粗放转向精细,省内市场持续下沉

渠道从粗放模式向精细化转变,优化大商模式

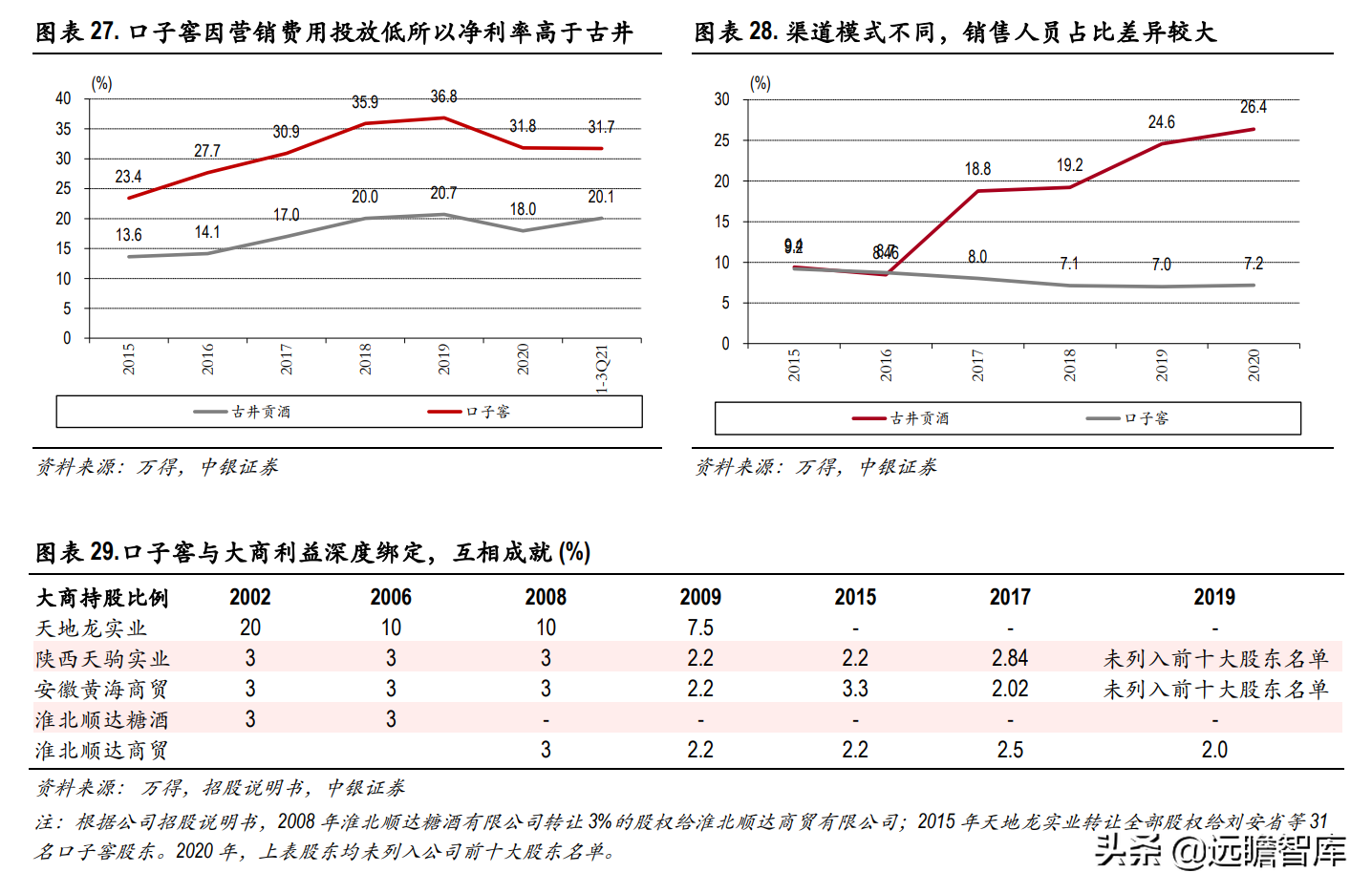

口子窖是大商模式,报表净利率水平较高。安徽省内两家龙头酒企在渠道运作上存在较大差异,口子窖采用大商模式,古井贡酒采用深分销模式,口子窖的一级经销商利润率高于古井贡酒。

大商制的优势在于,起步阶段能充分调动经销商的动力。厂家给予经销商较低的出厂价,经销商承担营销费用,厂家只负责生产、品牌宣传和市场秩序维护,所以在市场起步阶段,渠道动力较足。

从销售净利率可以看出,因营销费用投入方式不同,口子窖的净利率一直高于古井贡酒。注重低库存+高周转,渠道体系健康。口子窖和古井贡酒的渠道管控模式差异较大,口子对经销商任务没有强制约束,一直低库存+高周转+真实的市场需求,通过费用投放来进行引导。

口子窖打款节奏和古井不同,不会在春节和中秋前集中打款,而是按月打款。大商长期合作,确保了口子窖的业绩稳健增长,但发展后劲不足,市场反应速度偏慢。

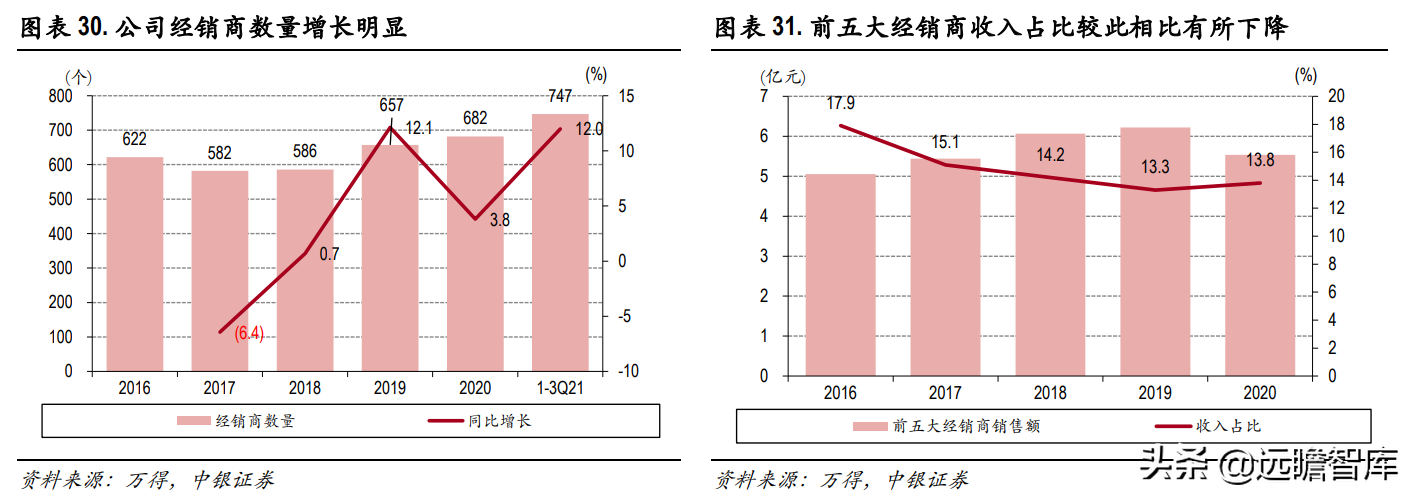

口子窖省内经销商与公司合作时间均在 10 年以上,陪伴公司一路成长,在口子窖发展初期对公司业绩有卓越贡献,可以说是双方互相成就。随着行业环境发生变化,口子窖粗放式的大商模式使其整体运营弊端凸显,巨大的渠道利润导致经销商养尊处优,对终端市场建设及渠道下沉工作不够重视,而口子窖自身的业务人员营销能力较弱,过于依赖经销商,市场反应速度偏慢。

2019 年自公司进入全面调整以来,在渠道方面针对此前劣势进行补足,主要体现在自身组织架构的改革及经销商层面的改革。

(1)自身组织架构的改革:组织规模加大+市场触角下沉

大商模式导致企业自身业务人员能力偏弱,主要是公司此前业务人员人数较少,且服务对象为总经销层级,并未将业务触角下放至二级经销商乃至区县层级,所以市场整体敏感度较低。

人员做加法,完善考核制度,营销组织前移。本轮改革,业务人员规模上做加法,同时要求业务人员的触角从总经销下沉至二级经销商、终端、乃至消费者层面。

2021 年中报提到,公司完善市场业务人员管理考核制度,常态化开展业务人员培训,营销队伍服务市场、建设市场、管理市场的能力水平显著提升。

营销组织的前移,在重点区域市场实行市场属地招聘,根据各地薪酬制度进行招聘,我们判断公司的营销中心有望前移至省会城市。

(2)对经销商的改革:渠道裂变+品相考核

经销商体系改革,构建新型厂商事业共同体。我们认为口子窖此次改革,结合自身情况灵活调整,并未对大商制进行一刀切,走出了口子窖自有的一套体系。

总经销模式的优点在于经销商渠道利润丰厚,与厂家常年合作,市场秩序稳定;痛点是渠道服务不精细,部分大商与厂家博弈导致市场政策不能顺利执行等。因此公司根据不同市场情况,通过渠道和产品对经销商进行裂变。

根据 21 年中报,公司在营销队伍管理方面,制定实施《经销商分类管理办法》,对各类经销商进行动态管理与考核,加速构建新型厂商事业共同体。

渠道裂变,增加经销商数量,下沉市场。

此前部分一级经销商精力不够,对地级市以下市场的营销工作做的不到位。

公司做了几方面的调整:

(1)提拔部分区域的二级经销商为一级经销商。省内部分区县市场的二级经销商为实际操盘者,所以在升级过程中难度较小,且能快速见效。

(2)积极开拓团购型经销商+烟酒店特约经销商。在单一市场或某一地市,经销商销售覆盖不到的地方允许特约经销商加盟。

(3)公司帮助一级经销商细化内部组织架构,把此前一级经销商分团队、分事业部、分组织去做,厂家同时也增加业务人员,在不同区域配备人力辅助经销商共同做市场。

组织细化后有助于提升消费者及终端整体的服务体验。

品相考核,分产品招商,促进高价位产品增长。

公司此前对经销商只要求回款,不考核单个品相的增长,所以好卖的大流通产品会自然销售,而销售人员对于新品的推广,如网点布局、产品宣传等不会特别重视。

从 2019 年开始,公司对经销商考核更加细化,对单品相的收入占比及收入增速做了指标要求。如果某一个品不达预期,公司则会把单个品相拿出来重新招商。我们认为分品相考核可 促进公司新品及中高端价位产品实现快速增长。

2019-2021 年的渠道调整处于摸索阶段,预计 2022 年将走上正轨。

由于渠道调整难以一步到位,需要时间摸索,又叠加了疫情的扰动,因此 2019-2021 年公司走了一些弯路,初夏、仲秋推广低于预期,销售团队与消费者直接建立联系还需要时间。

经过两年多时间的磨合,经销商也意识到了厂家改革的决心,核心目标和厂家目标趋于一致,通过规模提升来提升利润。因此,随着渠道体系的调整渐入佳境,有望实现快速增长。

安徽次高端需求快速扩容,省内市场持续下沉 ,省外市场有待开发

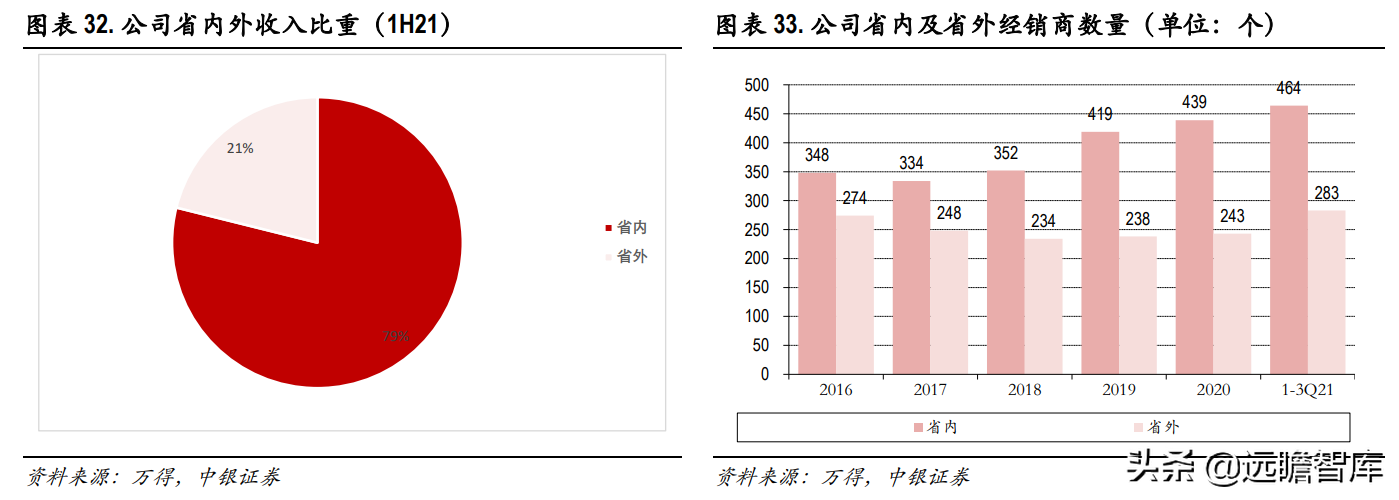

口子窖是安徽名酒,现阶段销售区域以省内为主。2020 年省内收入占比 80%左右,省外 20%左右。

伴随着经济的高速增长,安徽白酒需求快速增长,消费环境类似于江苏。

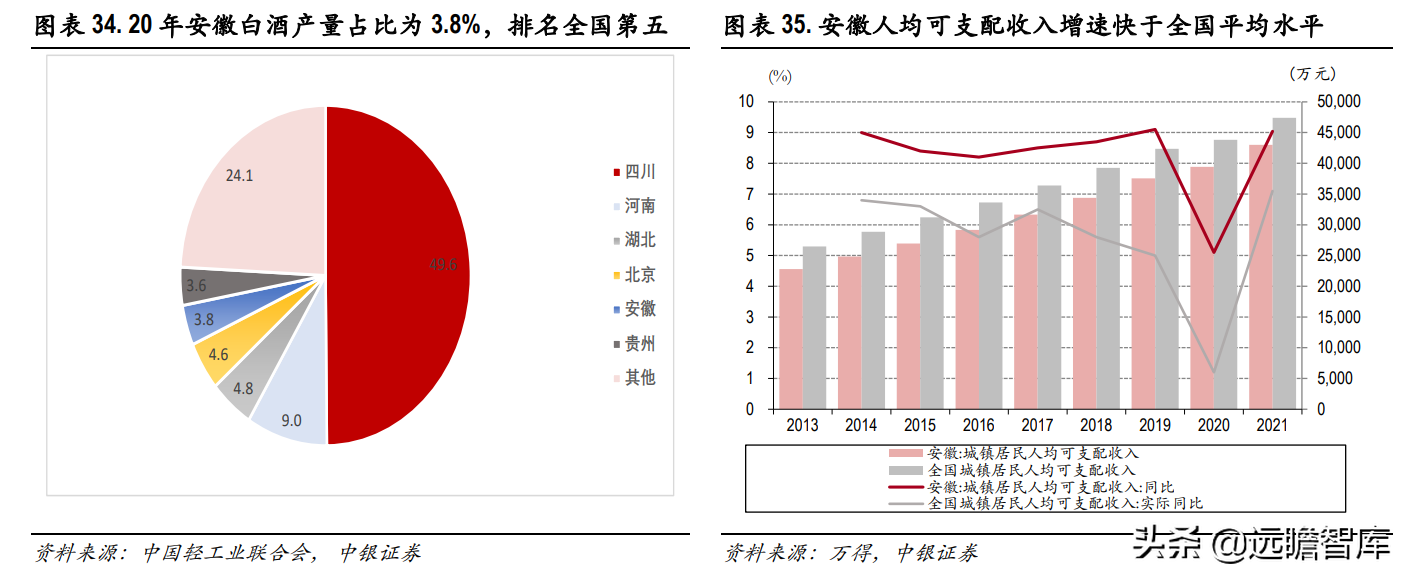

(1)安徽是白酒生产和消费大省,2020 年安徽省白酒产量占全国的比重为 3.8%,排名全国第 5,行业自古有西不入川,东不入皖的说法。

安徽省内白酒市场规模约 300-350 亿,省内地产酒品牌众多,除了古井贡酒、口子窖、迎驾贡酒、金种子酒四家上市公司以外,还包括高家炉、宣酒、皖酒、文王贡酒等众多地产品牌,但是省内 CR4 占比超过 50%,其中古井贡酒和口子窖的市占率分别约为 30%左右、15%左右。

(2)安徽比邻长三角,近几年经济保持较快增长,GDP 由 2015 年的第 14 位提升至 2020 年的第 11 位,2015 至 2020 年安徽社会消费品零售总额复合增速为 15.5%,综合实力跃升明显。过去三年,安徽省内白酒核心消费价格带提升明显,目前省会城市合肥的核心消费价位带为 200-300 元,其他地级市及城镇市场为 80-150 元。

(3)我们认为安徽的市场消费环境类似于江苏,可以容纳 2、3 家省内白酒龙头共享省内的发展机会。

作为省级白酒龙头之一,口子窖有望得到当地政府的大力支持。

根据安徽省经济和信息化厅、安徽省商务厅、安徽省市场监督管理局三部门 2020 年联合发布关于印发《促进安徽白酒产业高质量发展 的若干意见》,提出要在 2025 年实现安徽白酒企业营业收入 500 亿元,培育年营业收入超过 200 亿 元的白酒企业 1 家,超过 100 亿元的企业 2 家。从销售规模来看,我们判断口子窖有望得到当地政府的大力支持,成为百亿企业其中之一。

公司推动省内市场持续下沉,深耕运作,增加经销商数量,提升市场份额。公司近两年聚焦巩固省内市场份额,区域市场全面下沉,推进县级及县级以下市场的深耕运作。

市场建设方面,执行一地一策,皖中、皖北为口子窖的优势区域,皖南和皖西大区相对薄弱一些。

随着渠道改革的推进,公司将区域市场细分,组织结构进行裂变,同时配备厂家的业务人员进行新网点开发及终端维护工作,提升渠道终端覆盖率。

2019 年开始,省内经销商数量出现快速增长,包括团购商和渠道商,从 18 年 352 家增加到 19 年 419 家,20 年 439 家,预计 21 年仍有明显增加。

合肥是安徽省内消费制高点,也是口子窖的薄弱区域,公司持续推进改革,增加分销商和业务人员数量。合肥作为安徽省会城市,代表省内消费的制高点,竞争激烈。

合肥市场宴席主流价格带 200 元,目前 300 元以上的需求增速较快,古井的古 16 快速放量。

相对省内其它区域,口子窖在合肥的调整速度偏慢,收入规模远低于古井贡酒。

不过公司做了多方面、多维度的改革,包括推动大商进行改革、对二级经销商进行扩容、针对新品重新增加经销商、增加业务人员等,预计2022年有望实 现 20%以上的增长。

安徽市场消费环境可容纳 2、3 家省内白酒龙头,口子窖在省内消费基础扎实,公司对次高端新品在资源投入上的倾斜,优化大商模式提高团队战斗力,预计未来两年公司可共享省内市场的快速扩容。

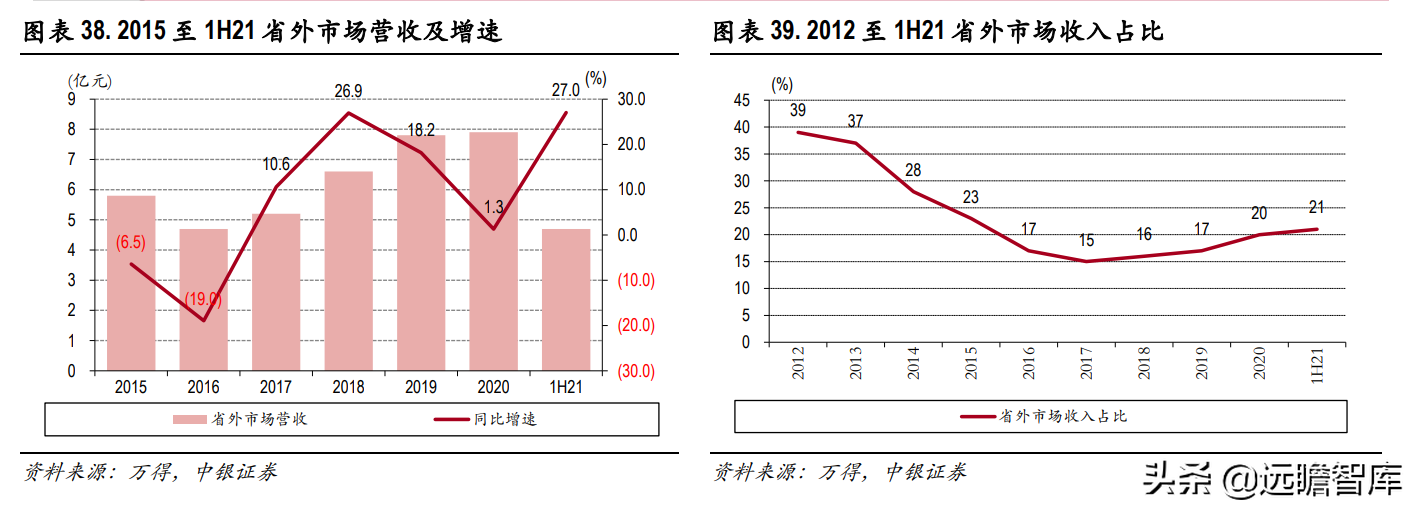

省外市场占比较低,环安徽市场有消费者基础,伴随销售团队的升级,长远来看有望成为新的增长点。

(1)2012年省外收入占比曾接近40%,环安徽市场有较好的消费者基础。2013-2015年白酒调整期,口子窖省外市场出现明显下滑,主销区收缩回省内,2017年占比最低降至15%,过去几年有所回升,但仍处于20%左右的低位。

(2)公司在省外市场寻求与重点经销商的战略合作伙伴关系,重点构建团购渠道为主、传统渠道为辅的市场格局,不断扩大省外增长面。作为安徽省级龙头之一,口子窖具备周边省份扩张的潜力。

2018年公司曾推动一批有实力的省内经销商进驻省外重点市场,不过我们认为省外扩张需要公司自建营销团队,从当地选取优势经销商,共同配合做市场。

随着省内市场的改革,营销团队战斗力增强,长远来看省外市场有望成为新的增长点。

盈利预测与估值

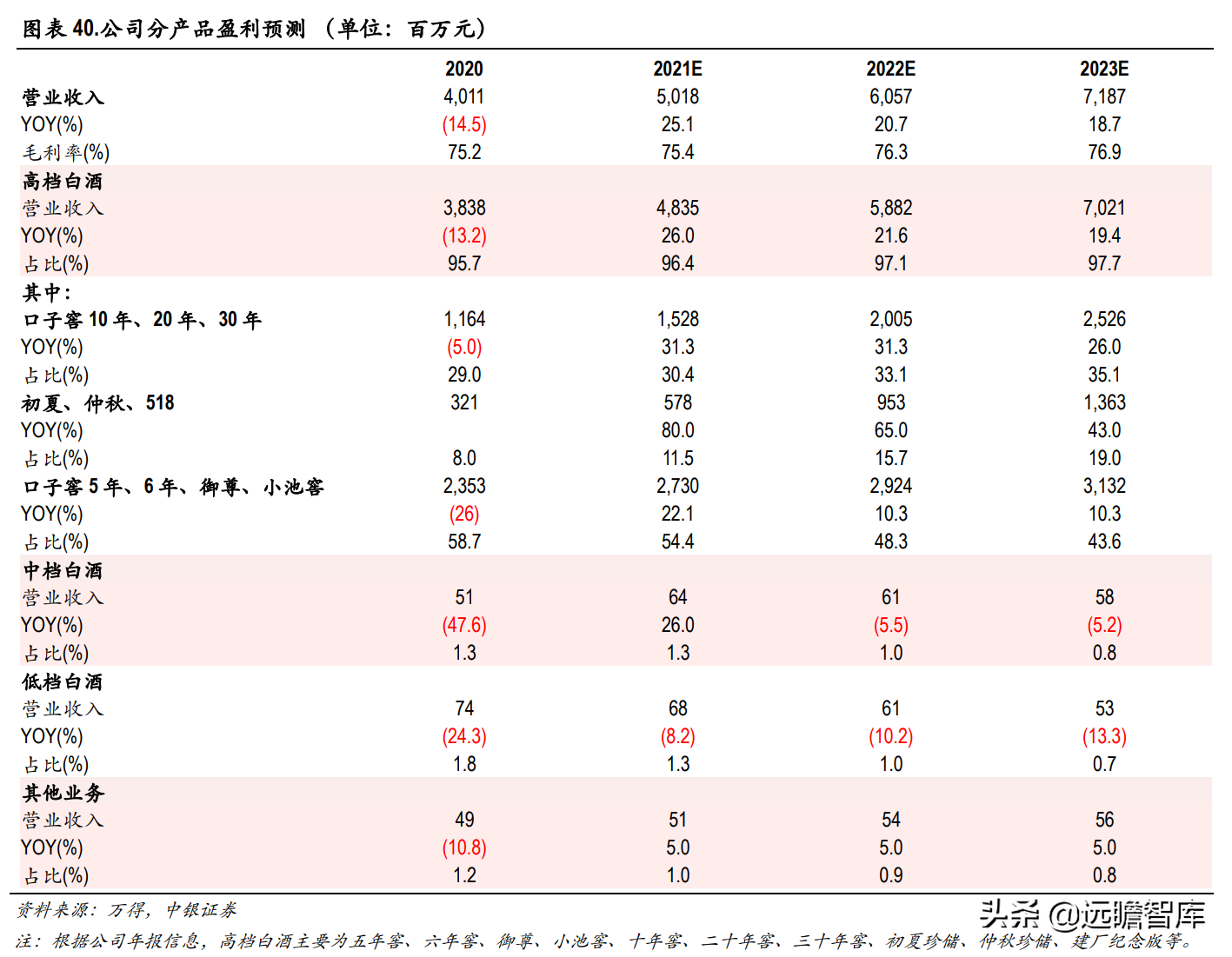

口子窖是徽酒龙头,兼香型白酒代表,拥有较高的品牌美誉度及消费者的忠诚度,省内消费基础扎实。公司经营稳健,高管务实,主力产品价格没有滑坡,销售规模十几年保持增长态势。

2015-2019年业绩增速落后于竞品,2019年下半年公司走出舒适圈,开启全方位系统性改革,产品和渠道持续发生积极的变化:

(1)加大次高端价格带的推广力度,对 10 年、20 年单独进行考核,推出新品初夏、仲秋、兼香518,完善次高端价格带,品牌宣传突出独特香型,受益于消费者对白酒香型的认知。

(2)2019年自公司进入全面调整以来,在渠道方面针对此前劣势进行补足,主要体现在自身组织架构的改革及经销商层面的改革,渠道从粗放模式向精细化转变,优化大商模式。

经过两年多的调整,产品和渠道持续发生了积极的变化,21 年营收实现较快增长,超越了 2019年水平。随着改革的效果陆续显现,22-23 年有望维持较快增速,给市场带来惊喜。

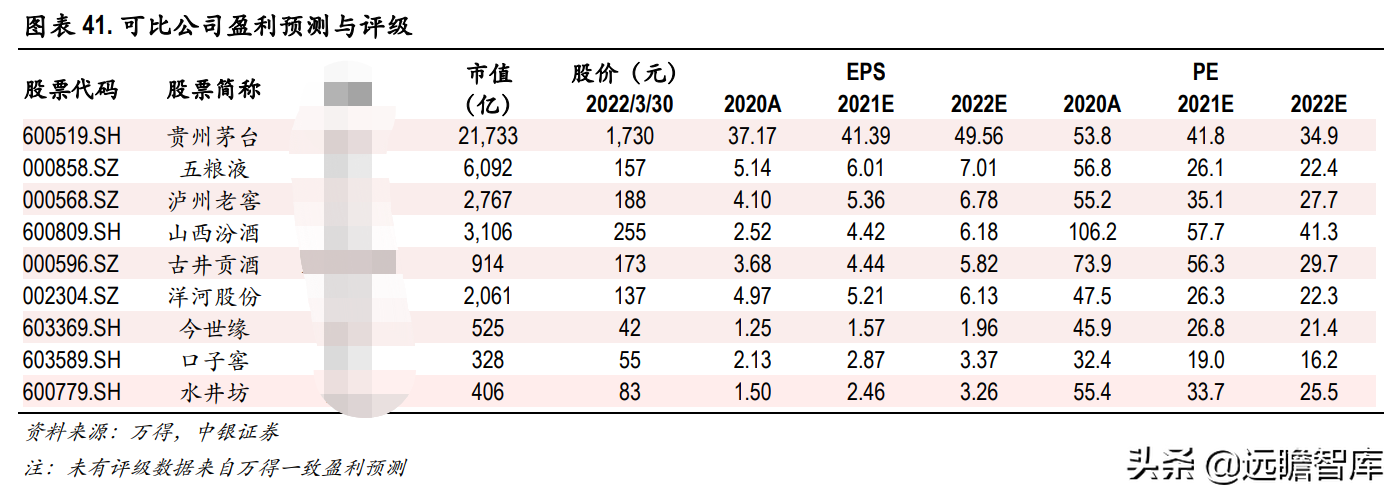

公司在省内消费者基础扎实,产品聚焦次高端,优化大商模式,目前沿着正确的改革路径不断向前,当前估值优势明显,预计 21-23 年 EPS 分别为 2.87、3.37、4.05 元/股,同比增 35%、17%、20%

风险提示

宏观环境不及预期,消费升级节奏不及预期,消费需求回落。省内竞争加剧,产品动销不及预期,新品增速不及预期。疫情反复,消费场景缺失,从而影响终端需求。

——————————————————

请您关注,了解每日最新的行业分析报告!

报告属于原作者,我们不做任何投资建议!

如有侵权,请私信删除,谢谢!

获取更多精选报告请登录【远瞻智库官网】或点击:远瞻智库|文库-为三亿人打造的有用知识平台